Как торговать криптовалютой на ApeX

Как торговать криптовалютой на ApeX

Вот как можно легко совершать сделки с ApeX Pro за три простых шага. Если вы не знакомы с каким-либо из используемых терминов, обратитесь к глоссарию.

-

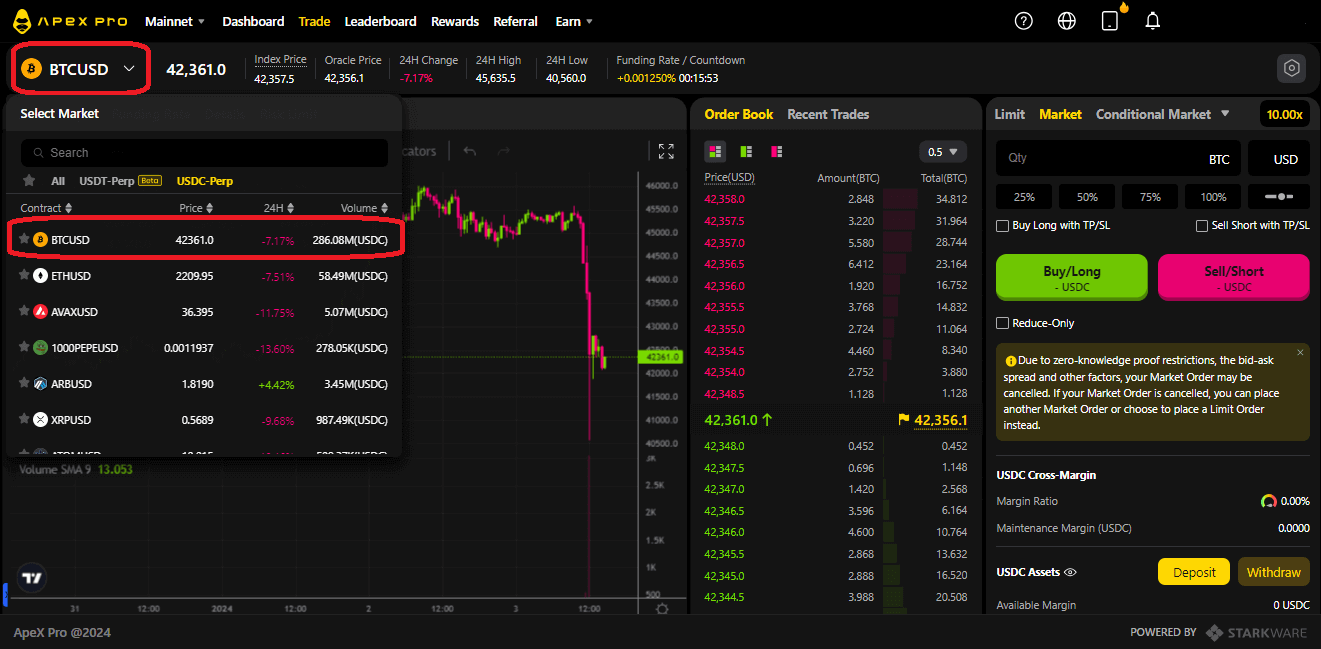

Выберите желаемый торговый контракт. Он находится в раскрывающемся меню в левом верхнем углу экрана. В этом примере мы будем использовать BTC-USDC.

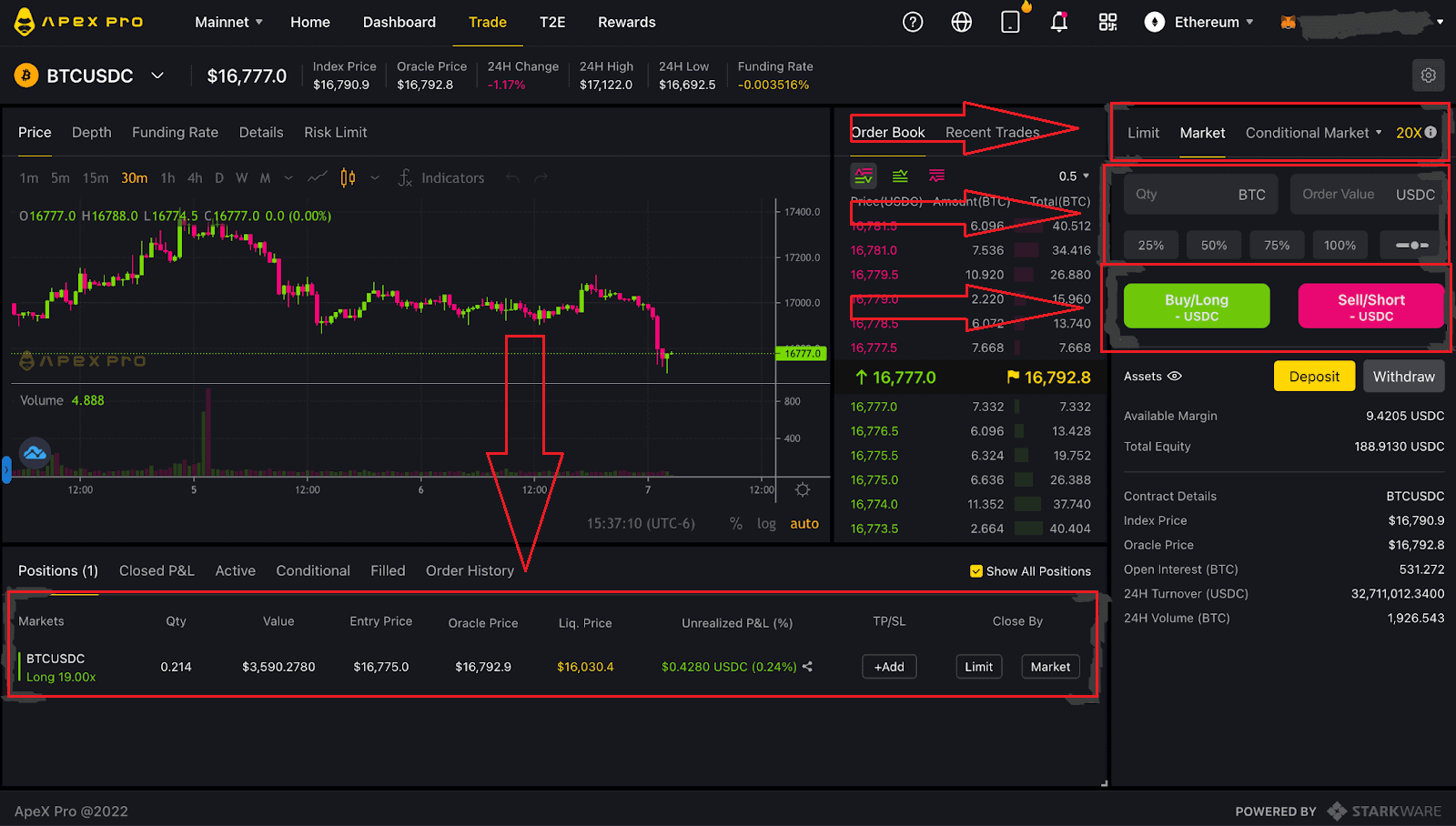

- Затем выберите длинную или короткую сделку и выберите лимитный, рыночный или условный рыночный ордер. Укажите сумму в USDC для сделки и просто нажмите «Отправить», чтобы выполнить ордер. Дважды проверьте свои данные перед отправкой, чтобы убедиться, что они соответствуют вашей торговой стратегии.

Ваша сделка теперь открыта!

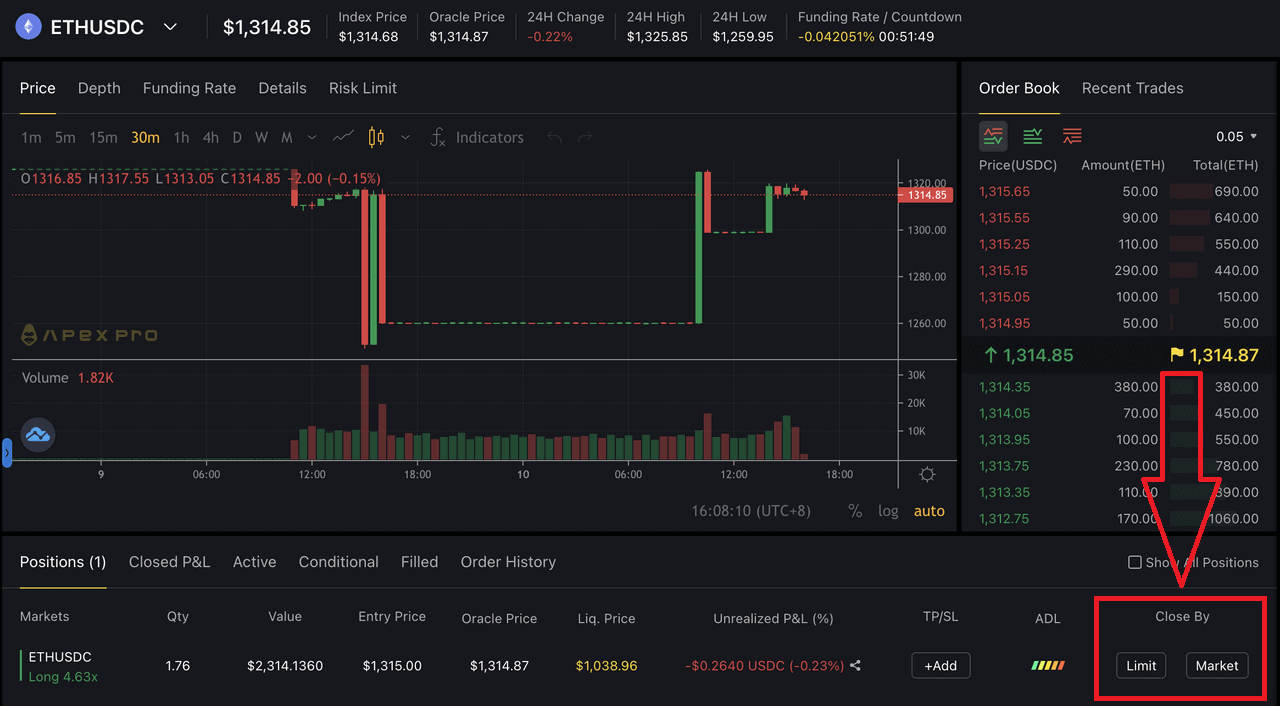

Для этой сделки я купил BTC примерно на 180 долларов США с кредитным плечом 20х. Обратите внимание на окно статуса позиции внизу снимка экрана. ApeX Pro показывает детали вашего ордера с кредитным плечом, цену ликвидации и обновленные нереализованные PL. Окно статуса позиции также позволяет вам закрыть сделку.

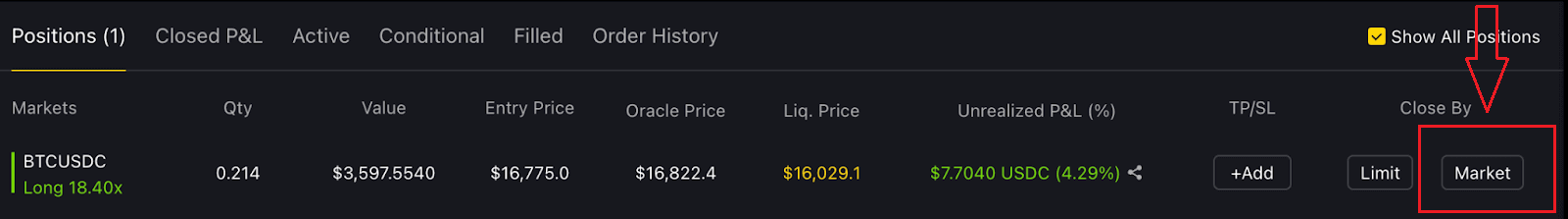

- Чтобы завершить сделку, установите лимиты тейк-профита и стоп-лосса или установите лимит продаж. Если необходимо немедленное закрытие, нажмите «Рынок» и выполните закрытие. Это обеспечивает быстрый и эффективный процесс закрытия позиции на ApeX Pro.

Словарь терминов

- Перекрестная маржа: Маржа — это ваше обеспечение. Кросс-маржа означает, что весь доступный баланс на вашем счете будет использоваться для удовлетворения маржинальных требований. Таким образом, весь ваш счет находится под угрозой ликвидации, если ваша сделка пойдет не так, как надо. Стоп-лосс, армия объединяйтесь!!!

- Кредитное плечо: финансовый инструмент, позволяющий трейдерам увеличить свое присутствие на рынке сверх первоначальных инвестиций. Например, кредитное плечо 20X означает, что трейдер может открыть позицию на сумму BTC на сумму 20 000 долларов США, имея залог всего лишь в 1000 долларов США. Помните, что шансы на прибыль, убытки и ликвидацию экспоненциально возрастают по мере увеличения кредитного плеча.

- Рыночный приказ: приказ на покупку или продажу актива по текущей рыночной цене.

- Лимитный ордер: это приказ на покупку или продажу по определенной цене. Актив не будет куплен или продан до тех пор, пока он не будет спровоцирован этой ценой.

- Условный ордер: условный лимитный или условный рыночный ордер на покупку или продажу актива, который вступает в силу только после того, как будет выполнено определенное условие триггерной цены.

- Бессрочные контракты. Бессрочный контракт — это соглашение с другой стороной о покупке или продаже базового актива по заранее определенной цене. Контракт следует за изменением цены актива, но фактический актив никогда не является собственностью и не продается. Бессрочные контракты не имеют срока действия.

- Тейк-профит: стратегия выхода из прибыли, которая гарантирует автоматическое закрытие сделки, как только актив достигнет определенной прибыльной цены.

- Стоп-лосс: инструмент управления рисками, который автоматически закрывает позицию трейдера с убытком в случае, если сделка пойдет не так, как надо. Стоп-лоссы используются, чтобы избежать существенных потерь или ликвидации. Лучше немного отрезать верхушку, чем получить скальп. Используй их.

Типы ордеров на ApeX

Для сделок с бессрочными контрактами в ApeX Pro доступны три типа ордеров, включая: лимитный ордер, рыночный ордер и условный ордер.

Лимитный ордер

Лимитный ордер позволяет вам разместить ордер по определенной или более выгодной цене. Однако нет никакой гарантии немедленного исполнения, поскольку оно выполняется только тогда, когда рынок достигает выбранной вами цены. Для лимитного ордера на покупку исполнение происходит по лимитной цене или ниже, а для лимитного ордера на продажу — по лимитной цене или выше.

- Fill-or-Kill — ордер, который должен быть исполнен немедленно, иначе он будет отменен.

- Good-Till-Time гарантирует, что ваш заказ будет действовать до тех пор, пока он не будет выполнен или не будет достигнут максимальный период по умолчанию в 4 недели.

- Immediate-or-Cancel указывает, что ордер должен быть исполнен по лимитной цене или выше немедленно, иначе он будет отменен.

Кроме того, дополнительно настройте свой заказ, добавив условия исполнения с параметрами «Только пост» или «Только сокращение».

- Только после: включение этой опции гарантирует, что ваш заказ будет опубликован в книге заказов без немедленного сопоставления. Это также гарантирует, что ордер будет исполнен только как ордер производителя.

- Только уменьшение: эта опция позволяет динамически уменьшать или корректировать количество контрактов вашего лимитного ордера и гарантировать, что ваша позиция не будет непреднамеренно увеличена.

Например, Алиса хотела бы купить заказ на сумму 5 ETH в контрактах ETH-USDC.

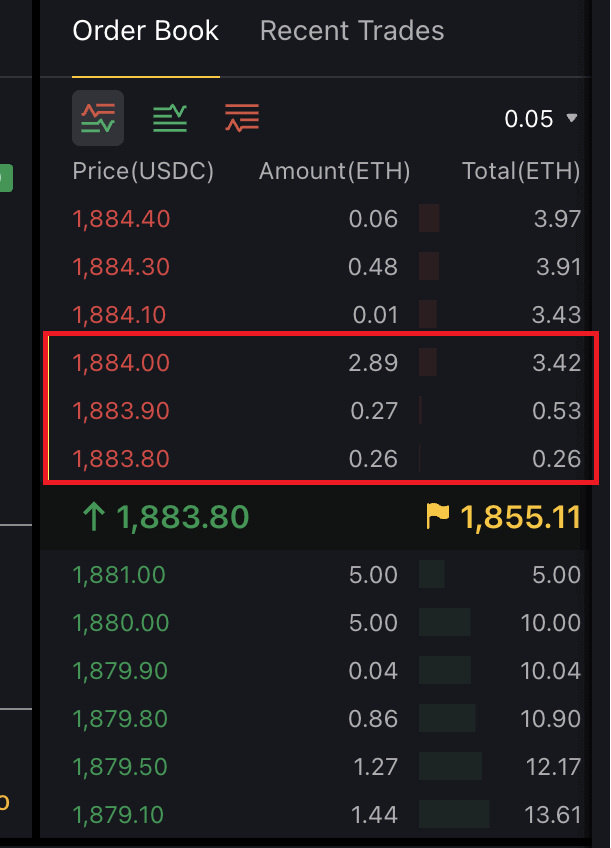

Глядя на книгу заказов, можно увидеть, что, если лучшая цена продажи составляет 1890 долларов, она хотела бы исполнить свой ордер по лимитной цене, не превышающей 1884 доллара. Она также выбирает для своего ордера варианты исполнения «Доступно до времени» и «Только после».

Как только ее предельная цена достигнута, она проверяет доступное количество по ее предельной цене и ниже. Например, при цене $1884 доступны контракты ETH-USDC на сумму 2,89 ETH. Изначально ее заказ будет частично исполнен. Используя функцию Good-Till-Time, незаполненное количество добавляется в книгу заказов для следующей попытки исполнения. Если оставшийся заказ не будет выполнен в течение 4-недельного периода по умолчанию, он будет автоматически отменен.

Как только ее предельная цена достигнута, она проверяет доступное количество по ее предельной цене и ниже. Например, при цене $1884 доступны контракты ETH-USDC на сумму 2,89 ETH. Изначально ее заказ будет частично исполнен. Используя функцию Good-Till-Time, незаполненное количество добавляется в книгу заказов для следующей попытки исполнения. Если оставшийся заказ не будет выполнен в течение 4-недельного периода по умолчанию, он будет автоматически отменен.Рыночный ордер

Рыночный ордер — это ордер на покупку или продажу, который мгновенно исполняется по лучшей доступной рыночной цене после подачи. Для исполнения он опирается на существующие лимитные ордера в книге заказов.Хотя исполнение рыночного ордера гарантировано, трейдер не может указывать цены; можно указать только тип контракта и сумму заказа. Все сроки действия и условия исполнения заранее установлены как часть характера рыночного ордера.

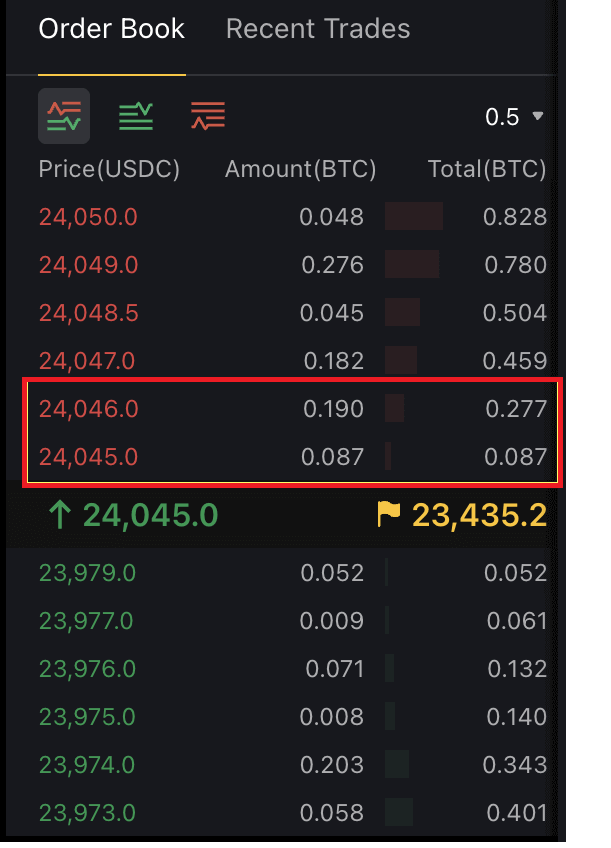

Например, если вы хотите приобрести контракты BTC-USDC на сумму 0,25 BTC, ApeX Pro мгновенно заполнит первую часть вашего контракта лучшей доступной ценой, а остальную часть — второй лучшей ценой после этого, как показано на изображении. выше.

Например, если вы хотите приобрести контракты BTC-USDC на сумму 0,25 BTC, ApeX Pro мгновенно заполнит первую часть вашего контракта лучшей доступной ценой, а остальную часть — второй лучшей ценой после этого, как показано на изображении. выше.Условные ордера

Условные ордера — это рыночные или лимитные ордера, к которым привязаны определенные условия — условные рыночные и условные лимитные ордера. Это позволяет трейдерам устанавливать дополнительное условие триггерной цены для ваших рыночных или лимитных ордеров.- Условный рынок

Например, если вы намерены купить контракты BTC-USDC на сумму 40 000 долларов США с триггерной ценой, установленной на уровне 23 000 долларов США, ApeX Pro выполнит ваш ордер по лучшим доступным ценам, как только будет достигнута триггерная цена.

- Условный предел

Например, если вы установите лимитный ордер на сумму 22 000 долларов США за 5 BTC без триггерной цены, он немедленно будет поставлен в очередь на исполнение.

Введение триггерной цены, например $22 100, означает, что ордер становится активным и ставится в очередь в книге ордеров только тогда, когда достигается триггерная цена. Дополнительные параметры, такие как время действия, только после и только сокращение, могут быть включены для расширенной настройки торговли с помощью условных лимитных ордеров.

Как использовать стоп-лосс и тейк-профит на ApeX

- Тейк-профит (TP): закройте позицию, как только вы достигнете определенного уровня прибыли.

- Стоп-лосс (SL): закройте свою позицию, как только актив достигнет указанной цены, чтобы уменьшить потери капитала по вашему ордеру, когда рынок движется против вас.

Вот как вы можете настроить тейк-профит и стоп-лосс для своих лимитных, рыночных и условных (рыночных или лимитных) ордеров. Прежде чем начать, убедитесь, что вы вошли в свою учетную запись ApeX Pro и что ваш кошелек успешно подключен к платформе.

(1) На торговой странице выберите контракт, которым хотите торговать. Создайте свой ордер — будь то лимитный, рыночный или условный (лимитный или рыночный) — выбрав соответствующую опцию на панели справа.

(2) Заполните свой заказ соответствующим образом. Подробнее о типах ордеров ApeX Pro и о том, как создавать каждый ордер, см. в разделе Типы ордеров.

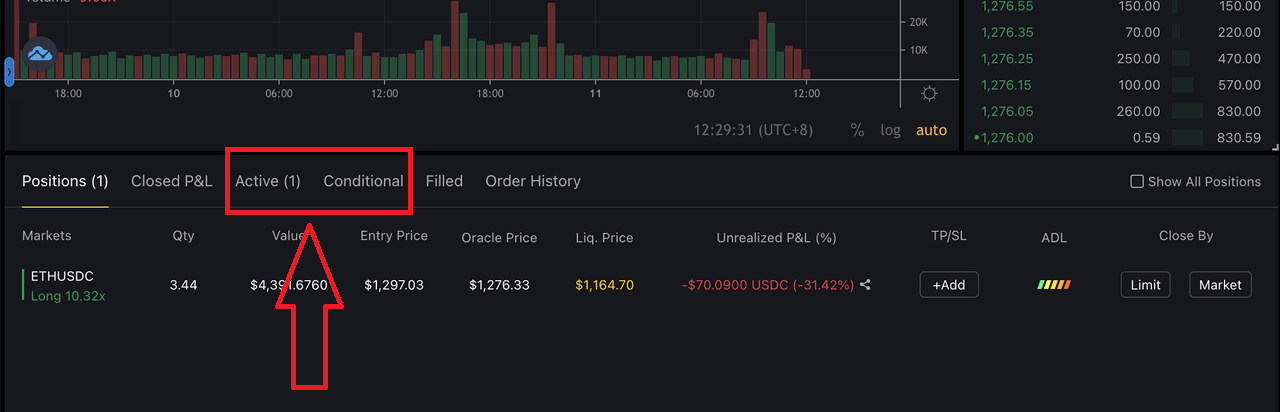

(2) Заполните свой заказ соответствующим образом. Подробнее о типах ордеров ApeX Pro и о том, как создавать каждый ордер, см. в разделе Типы ордеров. (3) Обратите внимание, что вы можете выбирать и настраивать параметры TP/SL только после исполнения вашего ордера. Это означает, что для лимитных и условных (рыночных или лимитных) ордеров вам нужно будет подождать, пока ордера перейдут из статуса ожидания (в разделе «Активные» или «Условные») на вкладку «Позиции» внизу торговой страницы здесь. Поскольку рыночные ордера исполняются немедленно по лучшей доступной цене, вам не нужно ждать, пока ордер сработает по установленной цене, прежде чем устанавливать TP/SL таким же образом.

(4) По умолчанию все ордера TP/SL в ApeX Pro являются ордерами только для уменьшения.

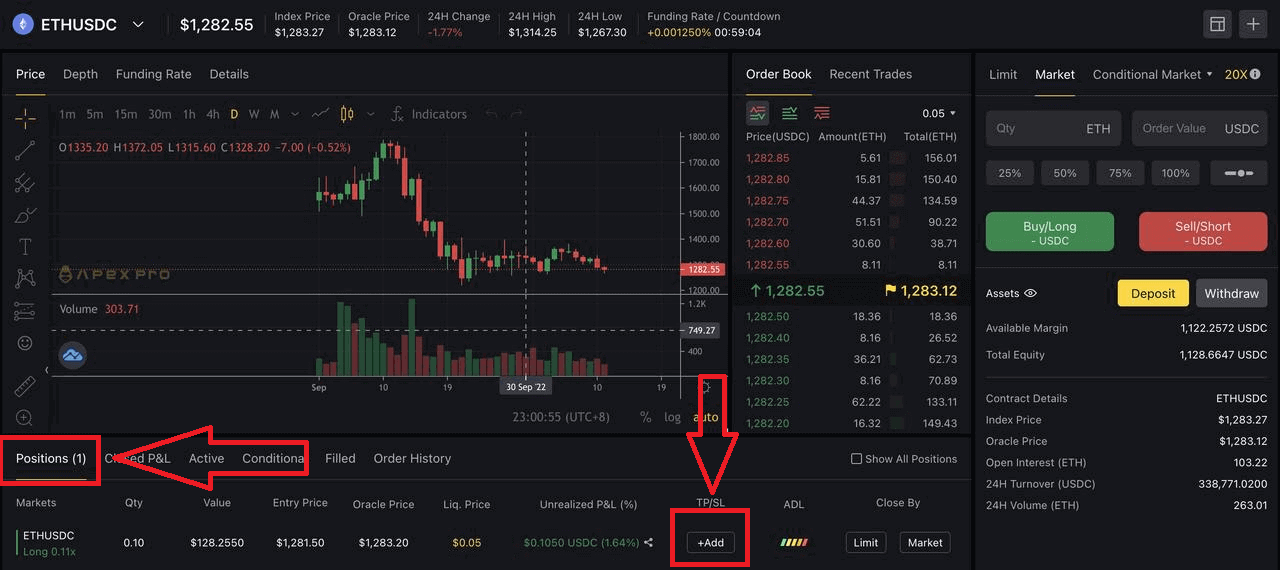

(4) По умолчанию все ордера TP/SL в ApeX Pro являются ордерами только для уменьшения. (5) Проверьте свои открытые позиции на вкладке «Позиции» и нажмите кнопку [+Добавить] , чтобы

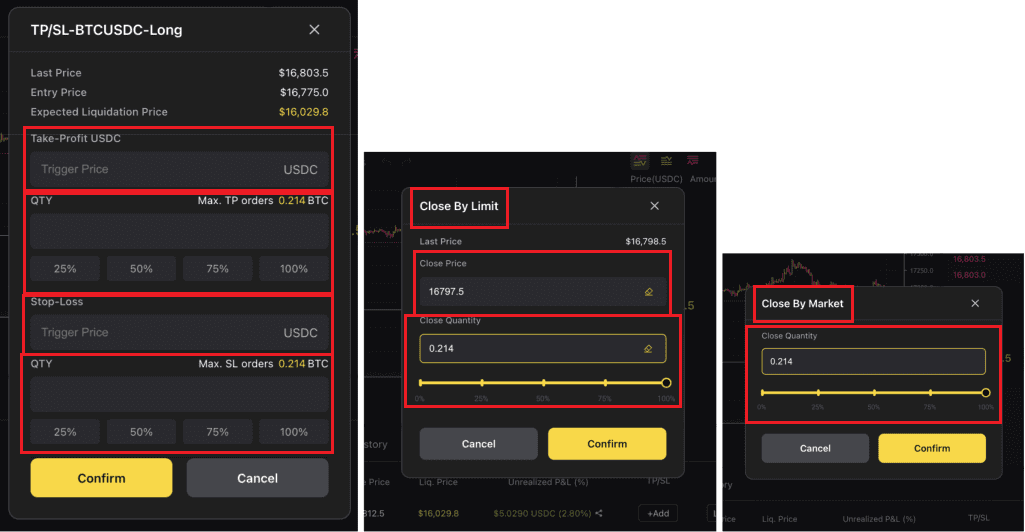

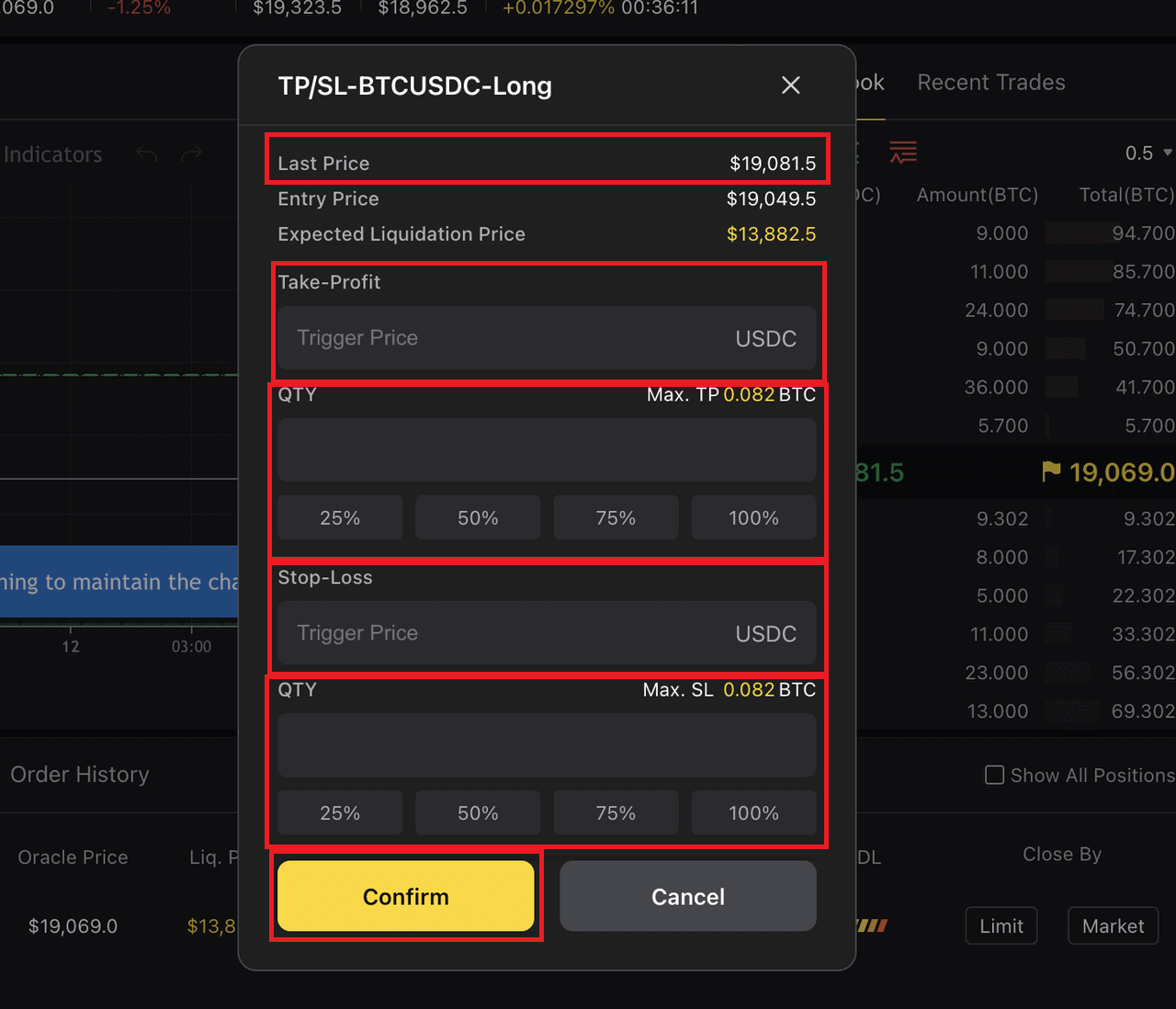

(6) Появится новое окно, и вы увидите следующие поля:

- Все ордера TP/SL могут быть активированы только по цене последней сделки.

- Вы можете заполнить разделы «Тейк-профит» или «Стоп-лосс» или оба, если хотите установить оба условия в своих ордерах.

- Введите триггерную цену Take-Profit и количество — вы можете выбрать, будет ли установленное условие TP применяться только к частичному или полному вашему ордеру.

- То же самое относится и к стоп-лоссу — выберите, будет ли установленное условие SL применяться только к части или всему вашему ордеру.

- Нажмите «Подтвердить», как только вы проверите детали вашего заказа.

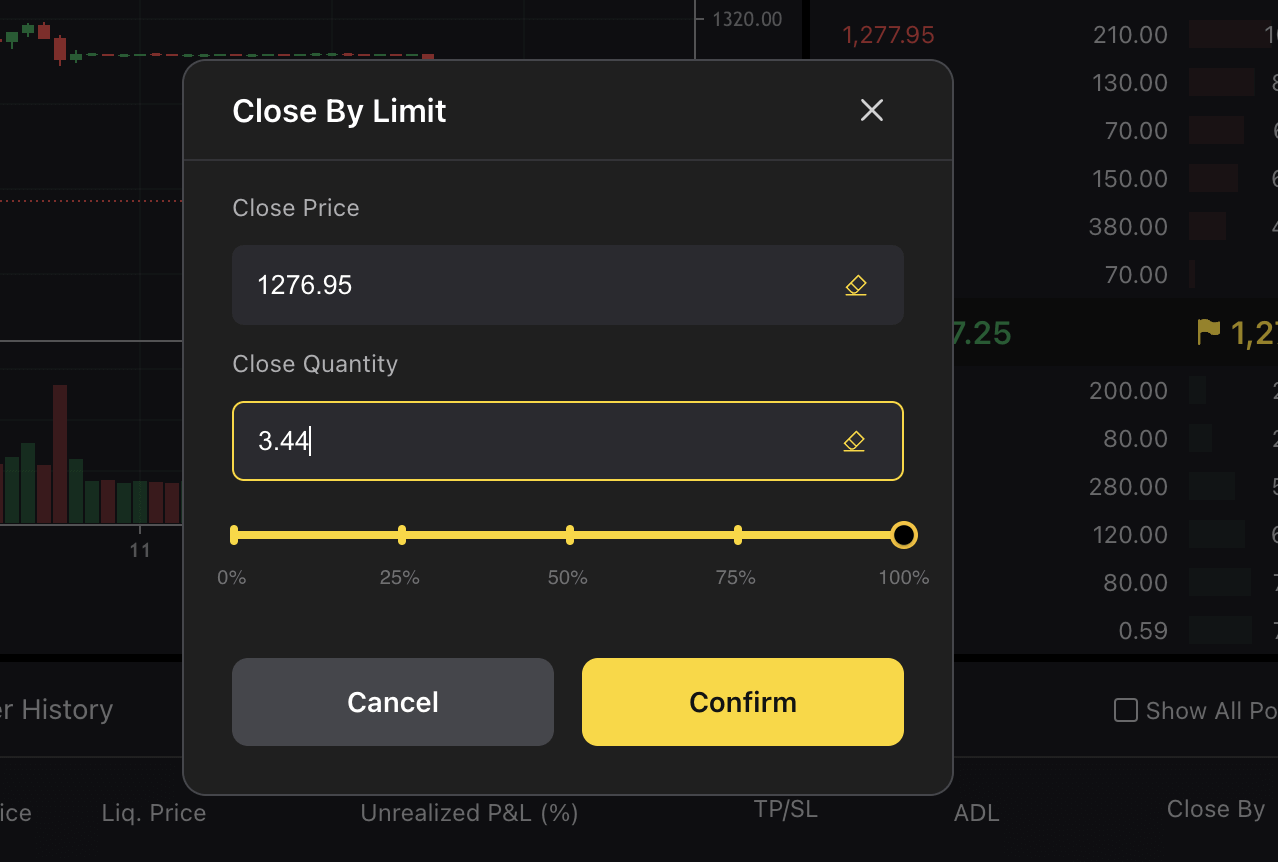

(7) В качестве альтернативы вы можете использовать функцию «Закрыть по лимиту» для установки ордеров «Тейк-профит», обеспечивая аналогичную функцию, описанную в шаге 6 выше. Важно отметить, что этот метод неприменим для установки ордеров Stop-Loss.

Часто задаваемые вопросы (FAQ)

Торговые комиссии

Структура комиссийApeX Pro использует модель комиссии производителя-получателя для определения торговых комиссий. В ApeX Pro есть два типа ордеров — ордера Maker и Taker.

- Ордера Maker добавляют глубину и ликвидность в книгу ордеров, поскольку это ордера, которые не исполняются и не исполняются немедленно.

- Ордера тейкера , с другой стороны, исполняются и исполняются немедленно, удаляя ликвидность из книги заказов.

ApeX Pro скоро представит многоуровневую структуру торговых комиссий, чтобы трейдеры могли получить еще большее снижение затрат на комиссионные, чем больше они торгуют.

Будет ли с меня взиматься плата, если я отменю заказ?

Нет, если ваш заказ открыт и вы отмените его, с вас не будет взиматься комиссия. Комиссия взимается только за выполненные заказы.

Должен ли я платить за газ для торговли?

Нет. Поскольку сделки выполняются на уровне 2, комиссия за газ не взимается.

Плата за финансирование

Финансирование — это комиссия, выплачиваемая длинным или коротким трейдерам, чтобы гарантировать, что торговая цена точно соответствует цене базового актива на спотовом рынке.Комиссия за финансирование

Комиссия за финансирование будет обмениваться между держателями длинных и коротких позиций каждые 1 час.

Обратите внимание, что ставка финансирования будет меняться в режиме реального времени каждые 1 час. Если ставка финансирования положительна при расчете, держатели длинных позиций будут платить комиссию за финансирование держателям коротких позиций. Аналогичным образом, когда ставка финансирования отрицательна, держатели коротких положительных позиций будут платить держателям длинных позиций.

Только трейдеры, которые удерживают позиции на момент расчета, будут платить или получать комиссию за финансирование. Аналогичным образом, трейдеры, которые не удерживают никаких позиций на момент расчета платежа по финансированию, не будут ни платить, ни получать никаких комиссий за финансирование.

Стоимость вашей позиции на момент расчета финансирования будет использоваться для расчета комиссий за финансирование.

Комиссия за финансирование = стоимость позиции * цена индекса * ставка финансирования.

Ставка финансирования рассчитывается каждый час. Например:

- Ставка финансирования между 10:00 UTC и 11:00 UTC; обмен будет произведен в 11:00 UTC;

- Ставка финансирования между 14:00 UTC и 15:00 UTC. Обмен будет произведен в 15:00 UTC.

Расчет ставки финансирования

Ставка финансирования рассчитывается на основе процентной ставки (I) и индекса премии (P). Оба фактора обновляются каждую минуту, и выполняется N*-часовая средневзвешенная по времени цена (TWAP) для ряда минутных ставок. Затем ставка финансирования рассчитывается с использованием компонента процентной ставки N*-часа и компонента премии/скидки N*-часа. Добавляется демпфер +/-0,05%.

- N = интервал времени финансирования. Поскольку финансирование происходит один раз в час, N = 1.

- Ставка финансирования (F) = P + зажим * (I – P, 0,05%, -0,05%)

Это означает, что если (I – P) находится в пределах +/- 0,05%, ставка финансирования эквивалентна процентной ставке. Полученная ставка финансирования используется для определения стоимости позиции и, соответственно, комиссии за финансирование, которую должны платить держатели длинных и коротких позиций.

В качестве примера рассмотрим контракт BTC-USDC, где BTC является базовым активом, а USDC — расчетным активом. Согласно приведенной выше формуле, процентная ставка будет эквивалентна разнице процентов между обоими активами.

Процентная ставка

-

Процентная ставка (I) = (Проценты в долларах США - Проценты по базовому активу) / Интервал ставок финансирования

- Проценты USDC = процентная ставка по заимствованию валюты расчетов, в данном случае USDC.

- Процент по базовому активу = процентная ставка по заимствованию в базовой валюте.

- Интервал ставки финансирования = 24/Интервал времени финансирования

На примере BTC-USDC: если процентная ставка USDC равна 0,06%, процентная ставка BTC равна 0,03%, а интервал ставки финансирования равен 24:

- Процентная ставка = (0,06-0,03)/24 = 0,00125% .

Трейдеры премиальных индексов

могут получать скидки от цены оракула при использовании премиального индекса — он используется для повышения или понижения следующей ставки финансирования, чтобы она соответствовала уровню контрактной сделки.

-

Индекс премии (P) = (Макс ( 0 , Влияющая цена Bid - Цена Oracle) - Макс ( 0 , Цена Oracle - Влиятельная цена Ask)) / Цена индекса + Ставка финансирования текущего интервала

- Влияние цены Ask = средняя цена исполнения для исполнения условной маржи влияния на стороне спроса.

- Цена предложения предложения = Средняя цена исполнения для исполнения условной маржи влияния на стороне предложения.

Условная маржа влияния — это понятие, доступное для торговли на основе определенной суммы маржи, которое указывает, насколько глубоко в книге заказов можно измерить цену предложения или цену предложения.

Максимальный размер комиссии за финансирование

| Договор | Максимум | Минимум |

| BTCUSDC | 0,046875% | -0,046875% |

| ETHUSDC, BCHUSDC, LTCUSDC, XRPUSDC, EOSUSDC, BNBUSDC | 0,09375% | -0,09375% |

| Другие | 0,1875% | -0,1875% |

*Сейчас доступны только бессрочные контракты BTC и ETH. Другие контракты будут добавлены в ApeX Pro в ближайшее время.